デジタル通貨とは?いま知っておきたい基礎知識を解説

金融オンライン

〇〇PAYなどキャッシュレス決済の普及に伴い、「デジタル通貨」が注目されるようになりました。

デジタル通貨には〇〇PAYなど民間会社が発行するものだけでなく、政府が発行するデジタル通貨もあります。

そこで今回は、デジタル通貨とは何か、デジタル通貨を取り巻く制度などについて解説します。

この記事は20年以上金融サービスを提供してきたソモ㈱が執筆しています。

弊社のホームページはこちらです。

目次

デジタル通貨とは?

IT技術やキャッシュレス決済の普及などによって、「デジタル通貨」の重要性が増しています。デジタル通貨の定義はしっかりと決まっていませんが、一般的に以下のような条件があります。

現金(紙幣や貨幣)ではなくデジタル化された通貨

- 通貨の単位が法定通貨であること(円やドルなど)

- 特定の発行者(管理者)がいること

上記の条件で考えると、暗号資産(仮想通貨)は、法定通貨建てでも特定の発行者がいるわけでもないため、デジタル通貨には分類されません。

暗号資産は決済の手段というよりも、投資的な意味合いが強いことが理由だと考えられます。

また、銀行の預金やクレジットカードなどもデジタル化された通貨ですが、これらはデジタル通貨と呼ばれることは稀です。

デジタル通貨にはどのような種類がある?

何がデジタル通貨に分類されるのか、具体例を挙げて解説します。

電子マネー

電子マネーは事前にカードやアプリなどにチャージをして、データ化されたお金のことです。

電子マネーには多くの企業が参入しているので、各業界ごとの電子マネーが生まれています。

主に電車やバスなどの交通機関で使用できる「交通系電子マネー」やスーパーマーケットなどで利用できる「流通系電子マネー」、クレジットカードを紐づけて利用する「クレジットカード系電子マネー」、QRコードを読み取ってスマートフォンで決済する「QRコード系電子マネー」などがあります。

・交通系電子マネー

Suica、PASMO、TOICA、manacaなど

・流通系電子マネー

WAON、nanaco、楽天Edy

・クレジットカード系電子マネー

QUICPay、iD

・QRコード系電子マネー

PayPay、auPAY、楽天PAY、ゆうちょPay

電子マネーは2019年に消費税が引き上げられた際に、政府が実施したキャッシュレスポイント還元事業により急速に普及しました。

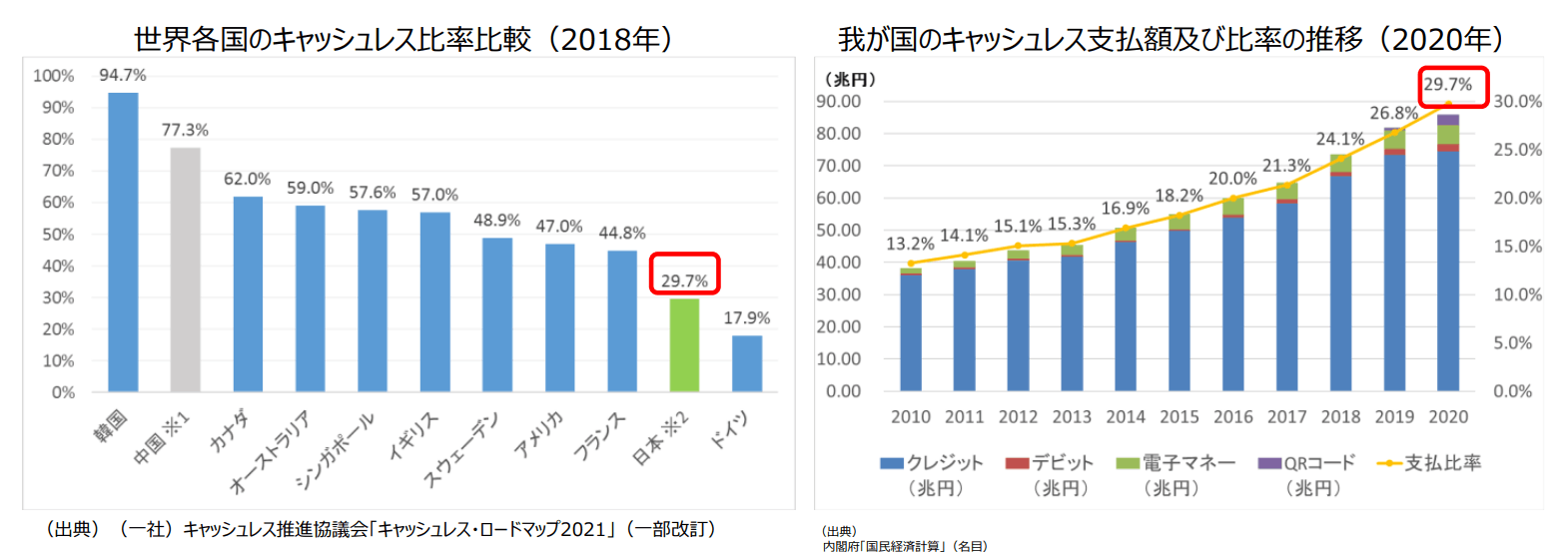

電子マネーを含めたキャッシュレスでの支払い額は、この10年間で倍増し約30%になりました。しかし、諸外国に比べるとキャッシュレスの割合は低い状況です。

引用:経済産業省 キャッシュレス推進室「キャッシュレス決済の中小店舗へのさらなる普及促進にむけた環境整備検討会」

CBDC(中央銀行デジタル通貨)

電子マネーは民間会社が発行しているのに対し、CBDC(Central Bank Digital Currency)は各国の中央銀行が発行するデジタル通貨です。以下の要件の3つを満たすものをCBDCと呼んでいます。

デジタル通貨の条件

- デジタル化されていること

- 円などの法定通貨建てであること

- 中央銀行の債務として発行されること

参考:日本銀行「中央銀銀行デジタル通貨とは何ですか?」

CBDCの先駆けは中国です。

2022年の冬季北京オリンピックで初めてデジタル人民元を外国人に提供しました。現在は、実証実験の段階ですが、飲食店での支払いや補助金の受取などに使用されています。

もともと中国はキャッシュレス決済の割合が7割を超えているので、CBDCが受け入れられる土壌があると言えます。

また、EUやアメリカなど多くの国でCBDCの検討や実験が行われています。

デジタル通貨のメリット

急速に普及するデジタル通貨には、多くのメリットがあります。ここではデジタル通貨のメリットについて解説します。

保管や輸送コストなどの削減

現金は保管や輸送、警備などに多くのコストが発生します。

店舗ではレジの設置・釣り銭の用意・店員への教育・盗難への備えなど、人的リソースも消費します。

以前は、当然のコストとされていましたが、キャッシュレス決済の普及により現金に発生するコストが意識され始めています。

デジタル通貨であれば、釣り銭は不要・盗難のリスクも無いなど社会的コストを大幅に削減可能です。

データとの連携が容易

デジタル通貨は、「いつ・どこで・何を・いくらで購入したか」というデータが残ります。

個人であれば家計簿アプリとデジタル通貨のデータを連携させれば、自動で支出の管理が可能です。

家計簿アプリは銀行口座や証券口座などとも連携できるので、収入や資産に対する支出の割合など、家計の資産形成を見える化できます。

また、企業であれば多くの顧客の購買データからサービスの向上や、新たな商品を生み出すことも可能になります。

利便性が高い

デジタル通貨は現金のように小銭を出す必要が無いので、レジでの支払いがスムーズになります。

また、お釣りが発生しないので、お釣りを待つ時間も必要ありません。

クレジットカードと比べても、暗証番号の入力が不要なので決済の速度はデジタル通貨の方が高いです。

店舗側としても、お釣りの受け渡し金額のミスによる違算が発生しなくなります。

ファイナンシャルインクルージョン(金融包摂)に役立つ

日本では実感ができないかもしれませんが、世界には銀行口座を持てない貧困層が多くいます。

そのような人たちは金融知識にも乏しいため、格差がより広まってしまう原因の一つです。

このような人たちにも金融サービスを届ける必要があるという考えが「ファイナンシャルインクルージョン(金融包摂)」です。

デジタル通貨はファイナンシャルインクルージョンにも大きく貢献します。

発展途上国の労働者は海外に出稼ぎに行くことが多いですが、母国の家族が銀行口座を持っていないため送金ができない、もしくは手数料が高いなどでお金を送れない問題があります。

銀行口座は持っていなくてもスマートフォンを持っている割合は多いので、デジタル通貨で送金する例が増えています。デジタル通貨は手数料も安いため、貧困層への金融サービス提供に役立っています。

ファイナンシャルインクルージョンについて、詳しく知りたい方は以下の記事をご覧ください。

https://note.com/somo_fintech/n/n1ae4b2c66e7a

給与のデジタル通貨払いが解禁される

労働基準法で賃金の支払いは「通貨(現金)」で支払うことと規定されています。ただし、銀行口座や証券口座への振り込みは、例外的に認められている状況です。

デジタル通貨の普及が進む中、給与の支払いを〇〇PAYなどの電子マネーで受け取りたいという要望が強まっています。

政府としてはキャッシュレス決済の促進や銀行口座を開設しにくい外国人のために、給与のデジタル通貨払いを推進したい考えです。2021年には厚生労働大臣が、早期の制度化に向けて進めていくと話しました。

給与のデジタル通貨払いが実現すれば、以下のようなメリットが発生します。

- 給与の受け取りにポイントが付く

- 振込手数料がかからなくなるので、週払いや日払いにも対応できる

企業や労働者の利用する側にとってはメリットが大きいですが、安全面では疑問視される声もあります。

例えば、キャッシュレス決済会社は銀行とは異なり、倒産した時の補償制度が確立されていません。そのため、個人の資産を守るという面では、銀行に預けておく方が安全です。

セキュリティ面でもハッキング対策など不安があるため、制度化や普及には時間がかかりそうです。

まとめ

デジタル通貨には民間企業が管理する〇〇Payなどの電子マネーと、政府が管理するCBDCがあります。

CBDCはまだ日本では発行されていませんが、積極的に検討されている段階です。

デジタル通貨には、保管や輸送コストの削減、高い利便性など多くのメリットがあります。また、貧困層に金融サービスを提供する「ファイナンシャルインクルージョン」にも役立ちます。

デジタル通貨には使用する側にとってメリット・デメリットがあるので、それぞれの特性を活かして資産形成に取り込んでいきましょう。