ファクタリングは運転資金にも使える?仕組みが分かりやすい図解付き

金融オンライン

運転資金が不足してすぐにでも現金が欲しい場合、ファクタリングの利用を検討してみましょう。

ファクタリングは未回収の売掛金があれば、期日前に現金化できるサービスです。

ファクタリングは怪しいイメージがあり躊躇してしまうかもしれませんが、なぜ怪しいと言われるのかについても解説します。

ファクタリングの仕組みを図解して分かりやすく解説するので、ぜひ最後までご覧ください。

この記事は20年以上金融サービスを提供してきたソモ㈱が執筆しています。

弊社のホームページはこちらです。

目次

ファクタリングとは?運転資金に活用できる?

ファクタリングは怪しいという認識を持っている人がいますが、法的に認められた取引です。

ファクタリングは民法466条と民法555条が法的根拠となります。

民法466条

1 債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りでない。

2 当事者が債権の譲渡を禁止し、又は制限する旨の意思表示(以下「譲渡制限の意思表示」という。)をしたときであっても、債権の譲渡は、その効力を妨げられない。

民法555条

当事者の一方がある財産権を相手方に移転することを約し、相手方がこれ に対してその代金を支払うことを約することによって、その効力を生ずる。

民法466条にある通り、売掛金は債権者と譲受人(ファクタリング業者)の合意があれば、譲渡が可能です。

ここに、債務者の承諾は必要ありません。

また、譲渡禁止の条項があったとしても債権を譲渡できるとされています。

民法555条の規定により、債権の譲渡は売買契約に該当します。

このようにファクタリングは、法的根拠に基づいたサービスなので違法性はありません。

しかし、ファクタリングは怪しいという認識を持つ人は多いです。

その理由は、ヤミ金融が行っていた給与ファクタリングにあります。

給与ファクタリングとは給与を売掛金代わりにして、お金を得ることです。

給与ファクタリングのスキームは貸金業に当たることから、貸金業登録が必要になります。

しかし、給与ファクタリングを行う業者は貸金業に登録していないところがほとんどで、逮捕者も出る事態になりました。

このことがニュース等で報じられ、ファクタリングのイメージ低下を招いたのです。

ファクタリングは事業の運転資金にもなる?

ファクタリングは売掛金が通常よりも早く現金化できるサービスです。

そのため、運転資金が足りないけど売掛債権を持っているという場合にファクタリングを利用して現金化すれば、運転資金に充てることが可能です。

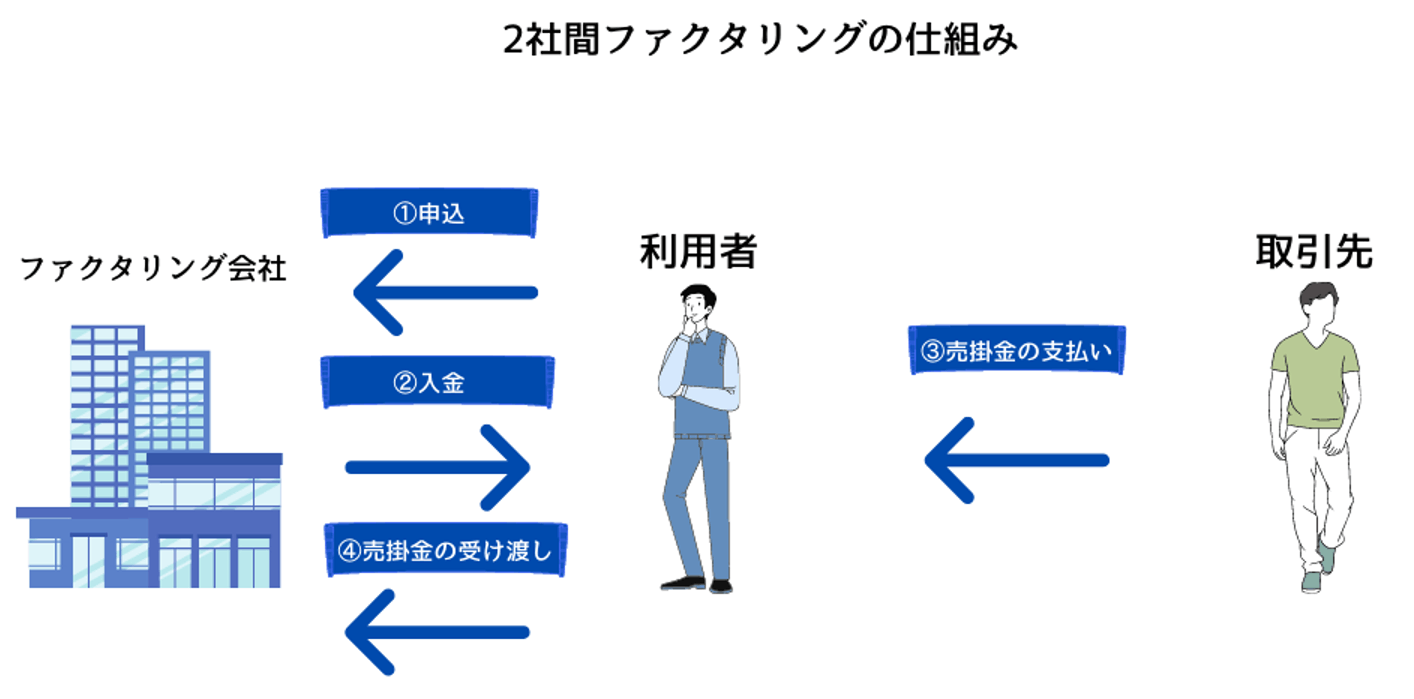

2社間ファクタリングと3社間ファクタリング

ファクタリングには「2社間ファクタリング」と「3社間ファクタリング」があります。

2社間ファクタリング

2社間ファクタリングとは、自社とファクタリング会社の間で取引が完結するファクタリングです。

売掛先の会社には知られないため、売掛先に不信感を抱かれることはありません。

また、3社間ファクタリングよりも入金が早いというメリットもあります。

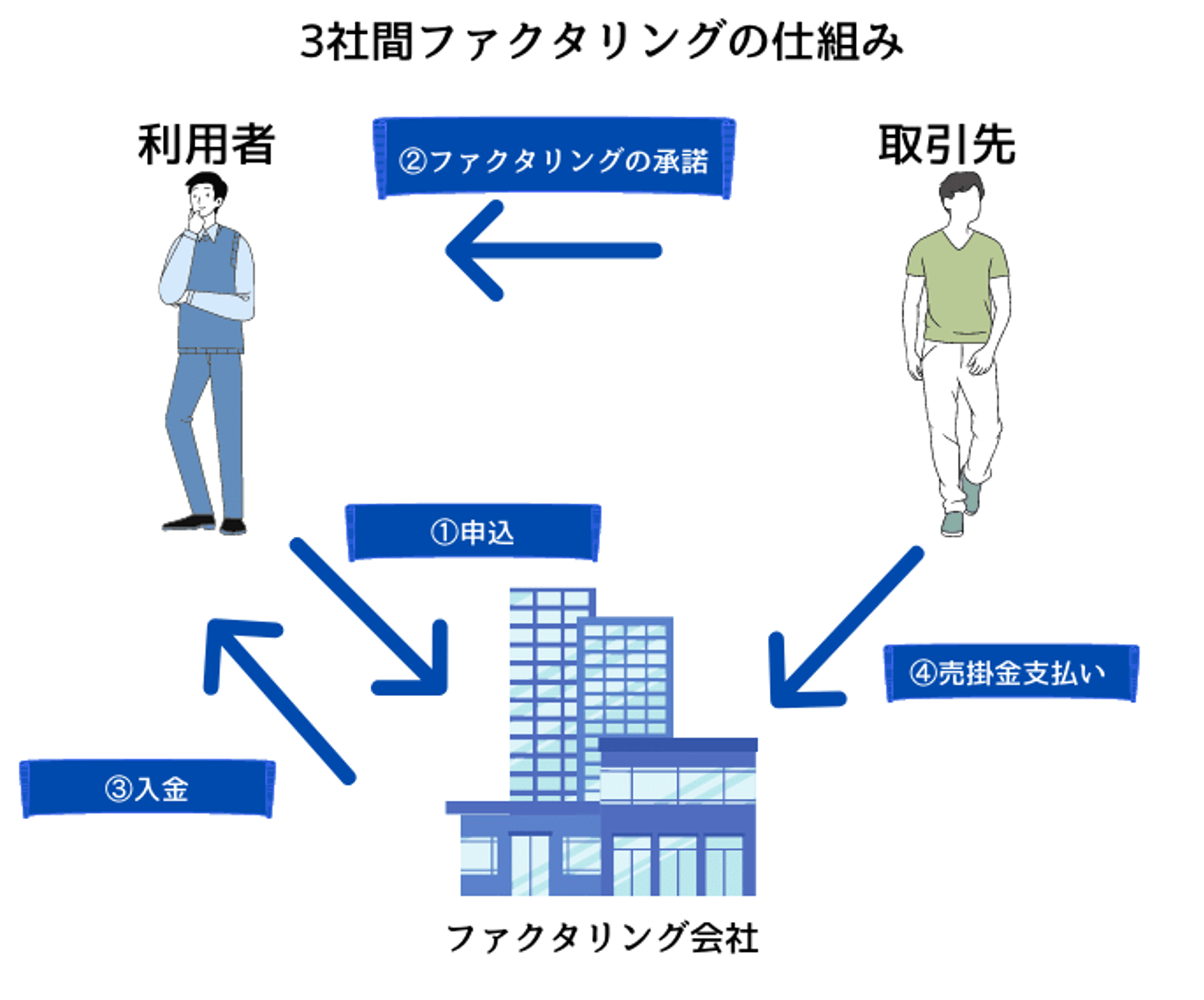

3社間ファクタリング

3社間ファクタリングは、自社とファクタリング会社に加えて、売掛先も契約に加わります。

売掛先の承諾が条件となるため、入金に時間がかかることがあります。

ファクタリング会社にとっては、売掛先の承諾があるため貸し倒れのリスクが少なくなります。

リスクが少なくなるので、2社間ファクタリングと比べると手数料が安くなり、利用者にもメリットがあります。

ただし、売掛先から自社が資金難なのかと疑われる要因になるので、ファクタリングの利用を知られたくない場合には注意した方がいいでしょう。

ファクタリングのメリット

ここでは数多くあるファクタリングのメリットを解説します。

素早く現金化できる

ファクタリングの一番のメリットは、素早く現金化できることです。

通常、売掛金は月末締めの翌月末払いなど、回収までに1か月前後かかります。

また、融資を受けようとしても入金までに2週間から1か月ほど時間がかかるのが一般的です。

ファクタリングは業者によって異なりますが、早ければ即日入金も可能です。

すぐに資金が必要な企業が多く利用しています。

審査が銀行融資よりも優しい

銀行から融資を受ける場合、自社の返済能力が重要となります。

業績が悪いと融資を受けられないこともあります。

しかし、ファクタリングには自社の業績はあまり関係がありません。

主に売掛先の業績や支払い能力により審査されます。

また、創業間もない企業は銀行から融資を受けるのが難しいので、資金を用意するためにファクタリングを利用することもあります。

担保・保証人は不要

ファクタリングは融資ではなく、売買契約です。

そのため、担保や保証人は不要です。

ただし、ファクタリング業者が売掛金を回収できなかった場合、かなりの損害を被ります。

貸倒れのリスクが高い場合は、手数料も高くなる傾向にあります。

貸倒れのリスクはファクタリング会社が負う

ファクタリング会社に売却した売掛金が、万が一貸倒れになってもリスクはすべてファクタリング会社が負います。

そのため、貸倒れのリスクが高い会社の売掛金を売却すると、ファクタリング会社へ支払う手数料も増えます。

しかし、貸倒れのリスクを移転できるので、売却する会社にとってもメリットがあると言えるでしょう。

ファクタリング会社によっては個人事業主も利用可能

ファクタリングは基本的に個人事業主でも利用が可能です。

ただし、ファクタリング会社によっては、法人としか取引しない会社もあるので事前に調べて問い合わせをしましょう。

また、売掛先が個人事業主の場合も、対応していないファクタリング会社があります。

ファクタリング会社にとっては資金が回収できるかが問題なので、信用力が低い個人事業主の売掛金は買い取ってもらえないこともあります。

ファクタリングのデメリット

ファクタリングは売掛金を早い段階で現金化できることが魅力ですが、デメリットもあります。

手数料が発生してしまう

ファクタリングを利用すると、売掛金から手数料を引いた金額が入金されます。

そのため、売掛金を期日通りに受け取るよりも、手元に入る金額は少なくなります。

手数料はファクタリング会社により異なりますが、目安は以下の通りです。

2社間ファクタリング:10~30%

3社間ファクタリング:1~10%

ファクタリング会社は多くあるので、時間に余裕があれば複数社から見積りを取るといいでしょう。

売掛先にファクタリングを使用したことが知られる

3社間ファクタリングを利用すると手数料は安くなりますが、売掛先へファクタリングを利用することが知られてしまいます。

資金が不足していると推測されてしまうので、自社の印象が悪くなる可能性があります。

また、ファクタリングは自社の与信とは関係なく資金調達ができるので、銀行などから借りられないほど切羽詰まっているのかと疑われてしまう可能性もあります。

業者の選定に手間がかかる

ファクタリングのイメージが悪い理由として給与ファクタリングを挙げましたが、それ以外にも悪質な業者がいることも理由の一つです。

悪質な業者は以下のような行為をする可能性があります。

売掛金を回収できなかった場合、利用者に買戻しを迫る

ファクタリングを装って貸付けを行う

売掛金に対して受け取る金額が著しく低い

参考:金融庁「ファクタリングに関する注意喚起」

ファクタリング会社を選ぶ際は、インターネット上の口コミを比較するなどして慎重に選定しましょう。

まとめ

ファクタリングは売掛金を売却することで、入金期限よりも早く現金化できるサービスです。

ファクタリング会社によっては当日入金されることもあるので、運転資金が足りない場合にも活用可能です。

その他にも、担保や保証人が不要・貸倒れのリスクが無いなどのメリットがあります。

ただし、悪質なファクタリング業者もいるので、業者の選定には注意しましょう。