少人数私募債発行サポート支援

金融オンライン

中小企業やスタートアップは、銀行から融資が受けられずに資金繰りに困ることが多々あります。

しかし、資金調達の手段に行き詰まっても、社債の一種である「少人数私募債」だったら可能性が残っています。

あまり知名度がない少人数私募債ですが、条件が合えば資金調達の強い味方になります。

資金不足により事業が進まなくなる前に、少人数私募債を検討してみましょう。

この記事は20年以上金融サービスを提供してきたソモ㈱が執筆しています。

弊社のホームページはこちらです。

目次

少人数私募債とは

少人数私募債とは非上場の株式会社が、取引先や経営者の親族・友人などに発行する社債です。

社債というと、大企業が証券会社等を通して広く一般に公募するものが一般的です。

しかし、中小企業が一般公募の社債を発行しようとしても、知名度が低いため現実的に不可能です。

そのため、必然的に親族や友人などの縁故者に依頼する少人数私募債になります。

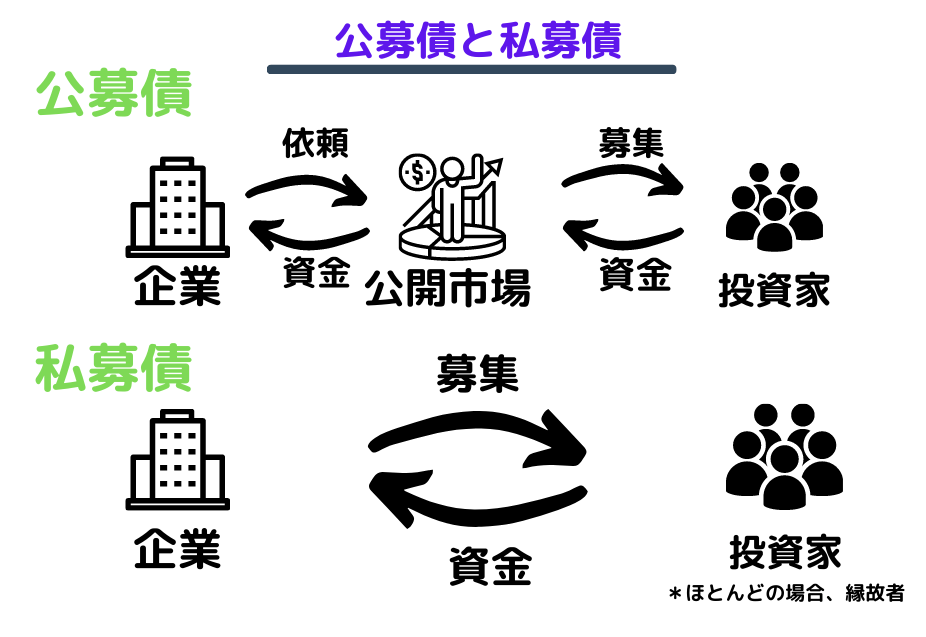

社債には「公募債」と「私募債」の2種類がある

企業の資金調達の方法である社債には、公募債と私募債の2種類があります。

公募債とは、公開市場において広く一般に募集し、発行される債権です。

私募債とは、公開市場を通さず、投資家に対し直接発行される債権です。

私募債はさらに「プロ私募債」と「少人数私募債」に分かれます。

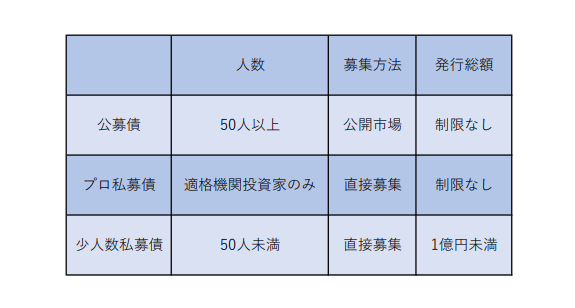

プロ私募債とは、適格機関投資家のみに対して募集を行います。引受人の数や発行総額に制限はありません。

少人数私募債とは、購入者(引受人)が50人未満、発行総額が1億円未満であることが条件です。

6か月以内に少人数私募債を再び発行する場合は、購入者が合わせて50人未満となるようにしなければなりません。

公募債には、公開市場から募集するという条件の他に、「50人以上」に勧誘を行うという条件があります。

まとめると下記の表の通りです。

*適格機関投資家とは

金融商品取引法第2条3項1号

【有価証券に対する投資に係る専門的知識および経験を有する者として内閣府令で定める者】

具体的には銀行、保険会社、投資顧問会社などが該当します。

縁故者からの借入と少人数私募債の違いは?

縁故者からの借入の場合、口約束だけだったり、簡単な借用書にサインをもらうだけだったり、手続きが簡単になることがほとんどです。

簡単に借入できるのは良いことですが、返済期限や利息など取り決めが曖昧なため、問題が起こりやすくなります。

その結果、友人や取引先を失うなど、大きな損失となる可能性があるので注意しましょう。

これに対し少人数私募債であれば、契約の方法や返済等の条件などが必ず決まっています。

また、少人数私募債の発行には一定のフォーマットがあるため、問題が発生しにくくなり、信用力も高まります。

少人数私募債のメリット・デメリットを解説

少人数私募債の概要を把握していただけたと思いますので、ここではメリットとデメリットを解説します。

少人数私募債のメリット

・公募債と比べて発行の手続きが簡単

少人数私募債は公募債と比べると手続きが簡単なので、発行費用も抑えられます。

例えば公募債を発行する際は、社債の発行会社に問題が生じた際の対応のために、社債管理者が設置されます。

社債管理者は社債発行を担当した金融機関が社債管理者になります。

社債を発行した企業は手数料を支払わなくてはいけませんが、少人数私募債では社債管理者の設置が不要のため、手数料も発生しません。

その他に、有価証券届出書も不要です。

・担保や保証人が不要

銀行から借入をすると、ほとんどの場合、保証人や担保を求められます。

少人数私募債では保証人と担保は不要のため、めぼしい資産を保有していなくても発行が可能です。

・償還期間や利率を自由に設定できる

少人数私募債は直接金融なので、発行する会社が自由に償還期限や利率を設定できます。

銀行から借り入れる場合と比べると、多少自社に有利な条件にできますが、購入者に対してあまりにも不利な条件では誰も応募しなくなるので注意しましょう。

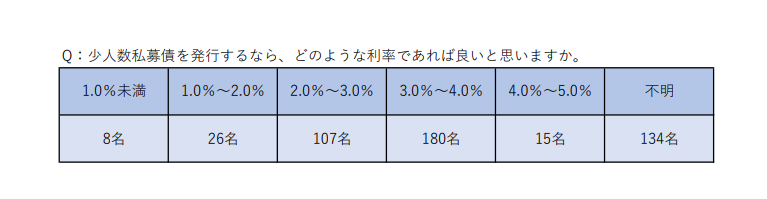

少し古い資料ですが、平成16年に経済産業省が経営者に実施したアンケートでは、下記のような結果が出ています。

引用元:経済産業省による「まちの企業家等資金調達マッチングモデル事業報告書」より

少人数私募債のデメリット

・償還期限が到来したら一括返済しなくてはならない

銀行からの借入は毎月分割返済が基本ですが、少人数私募債では償還期限に一括返済となります。

資金繰りに余裕が無い企業が少人数私募債を発行すると、資金不足を先延ばしにするだけとなります。

少人数私募債は資金繰りを補うものではなく、新規事業のための資金ということを忘れないようにしましょう。

・自力で引受人を探さなくてはならない

少人数私募債は親類や友人・取引先など縁故者に引き受けを依頼します。

そのため、自力で一件一件、お願いをしなくてはいけません。

各方面に依頼をした結果、十分な資金調達ができないこともあります。

縁故者だからといって、ただお願いするのではなく、事業計画書や財務状況をアピールして、返済に問題がないことを理解してもらいましょう。

少人数私募債の発行に適している会社は?

自社には銀行からの借入が向いているのか、少人数私募債が向いているのか、どの方法で資金調達をするべきか悩んでいる方は多いと思います。

少人数私募債の発行に適している会社は下記の通りです。

・中小企業やベンチャー企業

中小企業やベンチャー企業は、信用力が少なく銀行から融資を受けられないことがあります。

また、公募債は実質的に大企業しか発行できません。

そのため、中小企業やベンチャー企業にとって、少人数私募債は最後の砦となります。

・親類や取引先などから信頼がある会社

少人数私募債は最後の砦になるからといって、縁故者から信頼の無い企業は当然誰も応募してくれません。

財務状況に問題がない・将来性がある・会社に協力したいなど、何らかの資金を出したくなる理由が必要です。

縁故者からの信頼が厚い会社は、少人数私募債に向いていると言えます。

・自社で資金管理や返済計画を遂行できる会社

少人数私募債でも銀行に管理を依頼できますが、費用を少なく抑えるのであればすべて自社で管理します。

利息の支払いや返済までの資金繰りも自社で考える必要があるため、計画を立て実行していく力が必要です。

少人数私募債 発行の流れ

① 事業計画・募集要項の作成

事業計画は引受人を説得するための重要な資料です。融資の際に銀行に提出する事業計画を作成する要領で、きっちりと作り込みましょう。

この段階で利率や支払い回数も決めます。

公募債の場合は年率2.0%前後、少人数私募債では2.0~5.0%くらいが標準値です。

支払い回数は月1回や半年に1回、年に1回など定期的に支払います。

支払いの手間や費用を考えると、年に1回、もしくは半年に1回にするのがいいでしょう。

② 取締役会決議

少人数私募債の発行は、取締役会もしくは株主総会で決議する必要があります。

③ 申込受付

個別に勧誘をするか全体説明会を開くなどして、引受人を募集します。

④ 決定通知書作成・送付

引受人が決定したら、募集決定通知書を送付します。

⑥ 入金確認、社債払込金預り証 発行

引受人からの入金を確認したら、社債払込金預り証を発行します。

⑦ 社債原簿 作成・記載

少人数私募債の発行後は、満期償還まで社債原簿で管理します。

⑨ 利息支払い

事前に決めた期日通りに、利息の支払いを進めます。利息の支払い前には、支払通知書を送付するようにしましょう。

⑩ 元金償還

満期が到来したら、引受人に元金を一括償還します。これで少人数私募債の一連の流れが終了します。

まとめ:少人数私募債

中小企業やベンチャー企業は、銀行からの融資を受けられず資金繰りに困窮することがあります。

そんな時でも、少人数私募債でしたら発行できる可能性があります。

少人数私募債はあまり認知度がないため、躊躇してしまうかもしれません。

しかし、公募債に比べると手続きはかなり簡略化されているので、ぜひ検討してみてください。

弊社では、少人数私募債の発行をサポートしています。少人数私募債をご検討されている方は、下記のページよりお問い合わせください。